Les pièces d’or avec une prime importante sont-elles un bon support d’investissement ?

Contrairement aux lingots ou lingotins, les pièces d’or sont souvent entachées de plus–values (appelées « primes ») qui confèrent à celles-ci un avantage significatif en cas de crise. Seul bémol, il n’existe pas de cotation officielle du cours de ces pièces, ce qui peut rendre perplexe les investisseurs potentiels. Après un petit rappel sur la notion de « prime » et de « différentiel de prime» nous verrons quels sont les avantages et inconvénients à acquérir des pièces affichant de fortes primes.

Rappel sur la notion de prime d’une pièce d’or ?

Si vous avez parcouru la FAQ de notre site AcheterOr.org, vous savez maintenant ce qu’est la prime associée à une pièce d’or ou d’argent.

Pour rappel, c’est la différence entre le prix de la pièce et le prix de l’or contenu dans la pièce.

Ce paramètre est très souvent exprimé en pourcentage selon la formule :

Prime (%) = (Prix de la pièce – Prix de l’or contenue dans le pièce)/Prix de l’or contenue dans la pièce

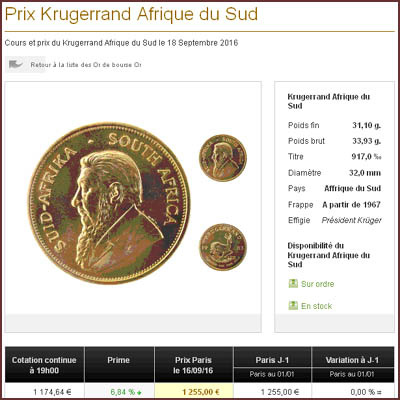

Prenons un exemple au Comptoir des Tuileries (CDT), sur la pièce d’or Krugerrand de 1 once :

A 19h00, le 16 Septembre 2016, l’once d’or fin était côté à 1174,64€.

Chez le courtier CDT, la Krugerrand, la pièce best-seller fabriquée en Afrique du Sud, était proposée à l’achat à un montant de 1255€, soit 80,35€ au-dessus du prix de l’or qu’elle contient. Si vous divisez cette plus-value de 80,35€ par le prix de l’once: 1174,64€, vous trouvez bien une prime de 6,84%, telle qu’indiquée par le courtier sur son site.

C’est quoi le « différentiel de prime » sur une pièce d’or ?

La notion de « prime » sur le prix d’achat ou de vente d’une pièce d’or s’utilise en période économique stable, sans tempête qui se profile à l’horizon. On parle alors de « prime de fond » pour caractériser cette plus-value des temps sereins.

Mais dès qu’une crise pointe son nez, le cours des pièces d’or subit 2 phénomènes :

- un accroissement de valeur lié à l’appréciation du cours de l’or,

- une variation de la prime, généralement positive (mais pas toujours !), liée aux effets de la concurrence (Offre/Demande).

Pour une pièce d’un type donné, on appelle « Différentiel de prime » la différence entre la prime maximale atteinte sur cette pièce et la prime de fond. Ce paramètre traduit donc un potentiel de valorisation en cas de crise, encore appelé effet de levier.

Attention : Il faut bien voir que les 2 phénomènes (accroissement du cours de l’or et variation de la prime) ne sont pas forcément corrélés. De plus acheter des pièces à forte prime peut être plus délicat en cas de revente. En effet, si le cours de l’or est le même quel que soit le pays (cotation LBMA de Londres), il n’en est pas de même de la notion de prime qui est dépendante des conditions de marché et peut varier de façon drastique d’un pays à l’autre (*).

Note (*) Par exemple, le Napoléon (20F) est une pièce d’or très populaire en France et affiche une prime de fond de l’ordre de +8%. Au plus fort de la crise des subprimes de 2008, sa prime est montée à +30%, car il y avait pénurie de l’offre sur le marché français. Mais comme cette pièce étant méconnue à l’étranger (à l’exception des pays francophones), sa prime est restée proche de zéro (voire parfois négative) dans le reste du monde.

Alors, que faut-il privilégier à l’achat ? Des pièces d’or à forte prime ou pas ?

Tout dépend du montant de votre patrimoine, de votre stratégie au niveau mondial et de votre connaissance en numismatique.

Si vous êtes un gros investisseur, vous chercherez à préserver votre patrimoine et à le sécuriser quel que soit la zone du monde ou une crise pourrait survenir. En complément de vos stocks en lingots (composés de lingots de 1Kg par exemple), vous chercherez à obtenir des pièces d’or facilement négociables dans la majorité des pays. Dans ce cas, vous devrez privilégier des pièces populaires comme la Krugerrand d’Afrique du Sud ou des pièces nord-américaines, comme la 50 dollars Eagle ou la Maple Leaf canadienne. Ces pièces ‘bullions coins’ sont dotées de primes quasi nulles et leurs cours ne dépend que du cours officiel de l’or. Elles sont idéales pour l’investisseur qui ne souhaite pas s’embarrasser de considérations numismatiques. Vous trouverez ces pièces, par pack de 10, chez GoldBroker, l’un des meilleurs courtiers de notre panel.

Par contre, si vos capacités d’investissement sont limitées et surtout si vous êtes un passionné de numismatique, alors pourquoi ne pas acheter quelques pièces de collection judicieusement choisies, comme des pièces en qualité « Belle épreuve » par exemple? Dans ce cas la règle est simple: essayez d’acheter ces pièces d’or quand leur prime est au minimum et les revendre idéalement quand celle-ci est au maximum (*). Facile à dire, mais pas toujours aisé à mettre en œuvre ! Vous trouverez ces pièces ‘collector’ chez les courtiers AuCoffre , Joubert-Change ou encore au Comptoir des Tuileries. Mais attention, si investir dans des pièces numismatiques peut être très lucratif, il se peut aussi qu’il y ait un retournement de marché. De plus vous devrez faire preuve de la plus grande prudence dans la manipulation et le stockage de ces objets qui sont généralement plus fragiles que les « bullions coins » dont nous avons parlé précédemment.

Note (*) : Attention aux pièces susceptibles d’être entachées de trop fortes primes en cas de vente : si celle-ci est supérieure ou égale à 80%, vous serez assujettis à la TVA, ce qui n’est pas le cas avec les pièces dont la prime reste inférieure à ce seuil.

En conclusion, si vous êtes un gros investisseur, donnez la préférence, lors de vos achats d’or, à des pièces largement répandues dans le monde et à faible prime, voire à prime nulle. Si vous avez l’âme d’un collectionneur, vous pouvez essayer d’acquérir des pièces plus rares, susceptibles de bénéficier d’une forte prime en cas de crise.